2021年是國內投影機消費“暴增”的又一年。加速成長的家用市場為代表,一系列新產品、新技術、新趨勢涌動,推動了投影機消費的升級和結構性調整。

其中,既有技術性的改變、也有營銷規(guī)律性的改變,更有產業(yè)鏈結構挑戰(zhàn)促成的行業(yè)改變……這些不同的改變力量,構成了全年市場投影圈一個個亮眼的關鍵詞,并昭示著行業(yè)發(fā)展的主要方向和方面。

1. LED投影也能更貴

2021年是LED投影消費的關鍵變革之年。其中,最重要的改變是“LED投影”作為“廉價”產品的標簽正在迅速和驚人的消失著!

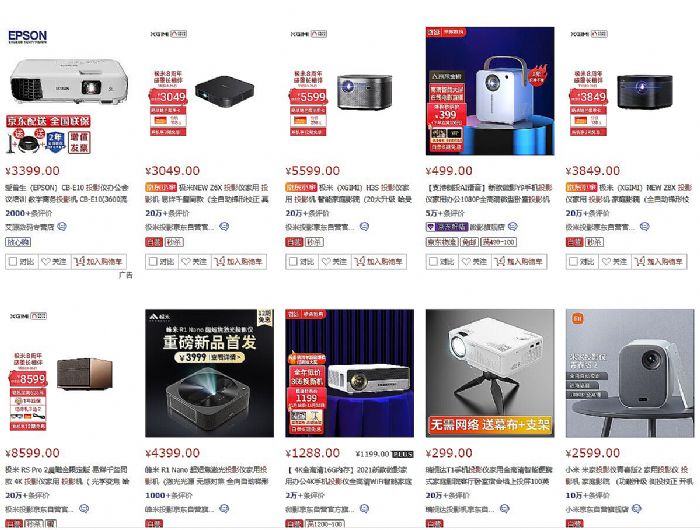

年初,極米推出RS Pro 2新款投影儀,成為國內主流品牌LED投影圈首款定價超過8000+的產品。其采用的4K分辨率標準、變焦鏡頭,也在性能上超過了傳統(tǒng)的絕大多數(shù)LED投影機產品,成為國內家投市場“品牌升級發(fā)展”的標簽。該產品在雙十一購物季全網單品GMV破8000萬,成為最暢銷的4K投影機。

對于LED投影消費,RS Pro 2的意義更多的并不在于“提升了性能”、“開創(chuàng)了精品市場”,而是整體上提升了國內創(chuàng)新品牌的“調性”。

從傳統(tǒng)意義上講,國內創(chuàng)新品牌的崛起之路是從“中低端普及型”產品市場開始的。長期以來低價位產品占據(jù)銷量主導。雖然近三年來,通過1000+流明以上亮度LED智能投影的產品創(chuàng)新,頭部品牌的銷售均價和毛利逐漸提升,但是與外資品牌比,其市場定位依然不夠“高”,在所謂的“高端消費”“品質消費”市場持續(xù)被壓制。

RS Pro 2的最大意義就是打破了這一“行業(yè)分層”慣例。讓極米這一本土創(chuàng)新品牌,敢于在高端品質的家投市場、在高價位區(qū)間與外資品牌正面較量:這標志著國內家投產品,特別是LED投影技術,從與傳統(tǒng)品牌“錯位”發(fā)展到“正面硬剛”的轉變。

當然,這一轉變背后不僅僅是“我想漲價”這么簡單,而是一系列技術儲備不斷增長,最終導致的“質變”:國內創(chuàng)新投影品牌,特別注重產品應用的“家電化、傻瓜化”,在產品應用技術上早已處于市場領先水平;同時,LED光源技術的發(fā)展,也讓其亮度能夠支撐更高水平產品的開發(fā)。特別是極米自研光機的大量使用,讓極米掌握了更多的“深度”技術和設計環(huán)節(jié),帶來了產品價值體驗的更多升級基礎。

某種意義上,LED投影在國內創(chuàng)新品牌的推動下,越來越貴,體現(xiàn)的恰是一個技術陣營和一個品牌陣營的‘真正成熟’。”行業(yè)人士表示,2021年是LED智能投影產業(yè)發(fā)展的一個轉折點:更多越來越好的產品不斷問世,帶動了家投消費的品質升級。極米RS Pro 2、優(yōu)派TX5000K這類價格更貴的產品只是這場變革的起點而已。

2. 激光:智能家投的第二光源

2021年是“激光”顯示技術的又一個“春天”。在這一年,激光二字在投影圈的重要性,被進一步挖掘和發(fā)揚光大,并幾乎開啟了投影最大細分市場“智能家投”板塊的“大內戰(zhàn)”。

4月8日,當貝在杭州舉行2021春季新品發(fā)布會,正式發(fā)布年度重磅新品當貝激光投影X3。作為當貝投影在2021年的高端續(xù)作,其采用全新升級的ALPD熒光激光技術,擁有驚人的3200 ANSI亮度。該產品成功將智能家投的亮度區(qū)間拉升到3000+流明檔位,比傳統(tǒng)LED投影亮度高近4成,更是在性能上力壓一眾5000元價位家投產品。

此后,做為激光顯示產業(yè)鏈大佬的光峰科技,其下公司峰米也大規(guī)模布局“激光微投”、“激光智能家投”;光峰科技更是在年底推出“便攜商務激光微投”、“輕便商務激光投影”等眾多“激光與智能、微投”概念結合的產品,掀起一輪激光光源“下沉”市場普及和創(chuàng)新的高潮。

甚至,投影圈高度堅持激光電視產品策略的海信,都公開表示在研發(fā)“激光微投”等新品類產品,將為市場提供差異化的激光顯示解決方案。國內激光顯示另一巨頭視美樂,推出了多種亮度、多種分辨率、多種鏡頭的激光光源“微投”和輕便產品機型光機……

雖然,從銷量上,2021年激光智能家投的市場占比,遠不及LED智能投影機,但是激光光源產品開始更多挺近占整個投影機市場銷量近8成的“微投和智能家投”板塊,已經成為一個必然的事情。這導致智能家投市場從LED光源一家獨大,向LED和激光兩強并立的格局迅速轉變。激光技術更是依賴其亮度性能較LED光源略高的優(yōu)勢,暫時占據(jù)“高亮”高端競爭陣地。

對于激光光源在價格相對較低的智能家投市場,與LED投影正面競爭,行業(yè)有兩個觀點:1.激光顯示技術高度成熟、成本下降之后,其不可能眼看著智能家投這一巨大的市場被別人獨占;2.2020年以來,教育商務等傳統(tǒng)的、規(guī)模較大的投影機市場被交互液晶平板大幅壓制,未來投影產業(yè)發(fā)展的空間高度集中在家用市場,激光光源要想生存的更好不得不跟多的依賴家投市場——至少,教育市場萎縮的需求,已經在壓迫既有的激光顯示產能向其它方向突圍。

即,激光進入智能家投市場,是壓力使然也是機遇吸引,更是激光顯示成熟性和技術能力不斷發(fā)展的水到渠成。這一背景下,未來更多的激光智能家投問世,乃至于LED投影主力品牌進入這一新品類,都是大勢所趨。

3. 漲價的汞燈

在近十余年的投影機發(fā)展歷史中,“價格下降”是基本的趨勢。但是,對于LED和激光兩大光源而言,在其技術進步的基礎上,個別產品線、特別是高端產品線上“均價上漲”還是“時有發(fā)生”的。

例如,LED投影,最近四年來,最高亮度機型從800流明,上升到3000流明,中高端市場均價也從3000+價位,上升到4000+價位,甚至出現(xiàn)了8000-20000元價位的超高端產品。激光顯示也是類似,雖然單色激光投影價格持續(xù)下滑,但是2019年開始涌現(xiàn)的三色激光產品,還是再次“爆出”天價機型……

但是,與以上規(guī)律不同,2021年之前十余年汞燈投影機的價格一直是“不斷下滑”。這與汞燈技術的高度成熟性密切相關。乃至于市場出現(xiàn)了800*600分辨率、3000流明的汞燈投影產品,價格只有2000+的超低行情。然而,這種情況在2021年發(fā)生了戲劇性的變化:

三季度,業(yè)內消息人士傳出飛利浦投影機汞燈光源產品“醞釀”漲價的消息。這一消息的實質影響不是很大,但是“心理”沖擊確實不小:汞燈光源十余年的持續(xù)價格下滑是否因此會達到轉折點呢?

對此,業(yè)內分析往往認為,汞燈的漲價是因為2021年很多產品的價格都上漲了。尤其是三季度,PPI指標持續(xù)處于高位,歐美國家的CPI也是創(chuàng)出十余年新高。在加上LED投影追求更高的性能,均價也有所提升。DLP投影上游光閥等產品供給緊俏,產品價格維持高位。這些因素似乎是給了汞燈光源漲價的理由。

但是,也有更深層次的分析認為,汞燈產品的價格變化拐點的出現(xiàn),不僅是因為上述的“階段性、短期原因”,也是因為“長期市場趨勢的變化”。比如,激光和LED光源都在沖擊商教家用等市場的3000流明需求空間,與汞燈的競爭日益激烈。在加上商教投影市場在交互平板壓力下的需求萎縮趨勢,汞燈光源的“市場需求量已經走過歷史性的高點”,接下來就很可能是逐漸下滑的態(tài)勢。

即長期趨勢中,汞燈的夕陽西下已經達到下滑階段!”在這樣的背景下,越來需求越少的汞燈產品,無論是燈泡還是機型,都已經失去了繼續(xù)“價格戰(zhàn)的基礎和動力”。在加上,2021年的整體宏觀經濟形式影響,汞燈燈泡乃至于汞燈投影機“想漲漲價”也就是“情理之中”的事情。當然,這會不會成為汞燈生存能力進一步弱化的加速器,還需要進一步觀察。

4. 超短焦逆襲

近三年來,超短焦投影機市場的變化格外有意思:即超短焦投影第一大細分市場“頻繁”易主。特別是2021年的市場變化,超短焦智能家投的熱銷,更是成為一個“更大空間”的開啟者。

2019年國內投影機圈,超短焦投影的第一大市場無疑是教育應用。教育投影+投影白板市場,占據(jù)了超短焦產品銷量的接近7成。但是,2020年,激光電視市場的發(fā)展進入新階段,不斷增長并達到年度20萬臺的激光電視市場規(guī)模,與教育投影市場被交互平板壓制需求下滑的局面形成鮮明對比——2020年激光電視成為消化超短焦鏡頭產能的第一大細分市場。

2021年,超短焦鏡頭又有了新的應用方向變化:包括慧示、堅果、峰米、優(yōu)派等行業(yè)主流品牌加速布局超短焦鏡頭的LED智能家投。超短焦鏡頭在智能家投這一投影機最大細分市場的“影響力和布局”進一步提升;超短焦技術與LED光源產品的結合也快速增多。這帶領超短焦鏡頭的應用進入新的發(fā)展時代。

當然,在激光電視行業(yè)高速發(fā)展,2021年全年銷量上看30萬臺的背景下,超短家的智能家投還不能在這一年成為“超短焦第一大細分市場”。但是,考慮到國內投影市場中智能家投的銷量是絕對中流砥柱,全年需求接近400萬臺,進入智能家投圈的超短焦鏡頭,未來規(guī)模必然“大為可期”。

不過,超短焦的逆襲也不僅僅是激光電視和智能家投這兩個品類。在工程投影應用中,超短焦鏡頭也在日益更受歡迎。——雖然這是一個規(guī)模很有限的專業(yè)性市場,但是至少2021年超短焦工程投影需求的規(guī)模,已經是四五年前的數(shù)倍。超短焦工程投影也在成為包括本土創(chuàng)新品牌和外資巨頭在內都非常重視的品類。

即,最近三年超短焦投影市場的規(guī)律基本就是“教育市場跨過高峰之后、不斷萎縮”;但是,教育之外的市場需求卻持續(xù)增長。超短焦投影鏡頭的主戰(zhàn)場更是從傳統(tǒng)投影市場,轉移到了激光電視和智能家投為代表的新興家用需求上。

與主要需求市場改變同步的是,超短焦鏡頭的成本力也在持續(xù)加強。比如,2021年的LED超短焦投影機,整機售價可以低于4000元。這在此前市場上是從未有過的價位。“價格新低與家投市場的火爆共振,也是行業(yè)認為超短焦投影鏡頭未來市場可期的重要原因。”行業(yè)人士多數(shù)認為,抓住“家用的潛力”、“更為成熟和低成本”的超短焦鏡頭,很可能成為未來投影行業(yè)最重要的鏡頭品類,實現(xiàn)從少數(shù)派到主流派的逆襲。

5. 激光電視無意外

2021年的激光電視產業(yè)依然是整個投影圈的“熱點話題”。但是,這個熱點話題中,卻也很少有“突破”性的點值得關注。似乎,激光電視已經進入一個持續(xù)有熱度,但是無爆點的“穩(wěn)態(tài)”之中。

從市場規(guī)模看,激光電視全年市場大約接近30萬臺的規(guī)模,增幅在4成以上。這算是“中高速”增長狀態(tài)。但是,與2020年之前動輒翻番的情況比,已經增速下降很多。同時,與彩電市場每年四五千萬的需求,乃至于與整個家投市場每年三四百萬的規(guī)模比,30萬還是“很小”的。

同時,2021年,在激光電視的技術進步上,也談不上有突破性的成就。對比2019-2020年,本土品牌在三原色光源和自主抗光幕上的進步,以及在產品成本上的下降而言,2021年激光電視產品技術上的“發(fā)展”也是“進步還在,但烈度下降”。特別是產品價格方面,雖然首次有突破萬元價位的產品出現(xiàn),但是依賴的卻是2000流明亮度的性能折扣——業(yè)內期盼已久的抗光幕,這個高價原罪點,依然沒啥變化。

甚至,在激光電視的品牌格局中,這種“穩(wěn)態(tài)”還有“變冷”的意味。全年市場看,很多品牌對激光電視的營銷力度和新品力度都在下降。包括極米、堅果、小米等企業(yè)都是如此。這也很好理解,激光電視銷量穩(wěn)態(tài)增長,過多的營銷投入也不會換來更多的市場成績,反不如“一切求穩(wěn)”。

一切都在計劃之中、意料之內!”這就是2021年激光電視市場最大的特點:或者說,激光電視最大的特點就是“成長速度不俗的這一品類,居然給人溫文爾雅的感覺”。對此,業(yè)內人士表示,這似乎說明“激光電視成為一個彩電主流品類,還需要更多、更久的積淀才行”!

尤其是與2021年80+液晶電視幾乎銷量增長超過200%比較,激光電視的4成增幅,真的是讓人激動不起來。且大尺寸液晶電視價格下降、銷量提升,嚴重削弱了激光電視“家用大屏的性價比”,正在真正的成為一個必須正視的挑戰(zhàn)。“過去5年,激光電視抗光幕價格下降只有一兩成,而大尺寸液晶電視價格下降則近乎多一半……”此消彼長中,也就不難明白激光電視的“市場溫度為啥不能爆起來了”。

因此,很多業(yè)內人士對激光電視的信心和期待,正在被“更強的液晶大屏”與“看不到希望的抗光幕價格”聯(lián)合打壓。2021年雖然激光電視的成長毫無意外,甚至未來很長一段時間激光電視也會高速成長,但是,這些成長性很可能依然會“低于預期”、“無法引燃行業(yè)激情”。

6. 沒有價格戰(zhàn)

在2021年的投影機市場中,與此前十年、乃至更長時間內行業(yè)格局最大的不同在于“2021沒有價格戰(zhàn)”!幾乎是所有的產品線都有“不打價格戰(zhàn)”的理由。

首先,最重要的因素是,占據(jù)國內投影圈主流消費格局的單片式LCD技術投影機和單片式DLP投影機,都面臨性能升級的調整。即平均亮度更高、智能水平更高、自動對焦等需求更多……這些都是成本增加因素。在這樣的需求趨勢下,產品均價提升是必然的事情,打價格戰(zhàn)不如打品質戰(zhàn)。

第二,對于有DLP投影機而言,2021年是“缺貨年”。雖然實際市場供給能力依然高于往年,但是卻趕不上需求端的增加。這使得很多往年價格戰(zhàn)的主力,二線品牌面臨“提貨量壓制銷量”的處境。價格戰(zhàn)的目標是銷量增加,然而2021年品牌們不愁銷量。即這些品牌沒有彈藥來打價格戰(zhàn)。

第三,2021年投影機的整體成本確實處于“上漲”階段。包括宏觀性的成本因素,例如人力成本、用電成本、原材料成本;也包括業(yè)內的競爭性因素,如缺芯少貨的影響;還包括越來越多的產品采用更高的配置、更好的元部件的影響……這些因素導致投影行業(yè)的降價空間已經很小。

第四,商教投影機市場的格局更是決定了他們打不了價格戰(zhàn)。一方面,液晶交互設備極大的壓縮了商教投影的需求空間,行業(yè)形勢緊張,降價也帶不來切實的銷量增加,企業(yè)沒有任何降價的動力;另一方面,低價格產品的市場空間消耗殆盡,800*600分辨率代表的最低價產品開始全面退出市場——越來越多比例的需求由高亮度、固態(tài)光源、超短焦、高分辨率產品支撐,行業(yè)怎能均價下滑呢?

綜上,成本在漲、需求在提高,這兩點足以讓不管是工程機型還是家投產品,都很難“均價”下滑。而貨源緊張,和成本上漲則導致,同等參數(shù)下的投影產品,2021年也幾乎沒有價格下降的空間。即便是所謂首次突破萬元價位的激光電視,或者不到四千元的超短焦LED投影,基本也是依靠“亮度降檔”壓縮成本,實現(xiàn)降價——這不是真正的價格戰(zhàn),而是產品配置策略的運用。

各種因素綜合作用,讓2021年投影圈罕見的沒有價格戰(zhàn)!”業(yè)內人士表示,這將極大的啟迪投影圈各個品牌“嶄新的營銷思維”,讓行業(yè)走出“價格戰(zhàn)”的惡性循環(huán)。或許2021年的價格戰(zhàn)銷聲匿跡,是投影產業(yè)重新建立“嶄新競爭邏輯”的不錯契機。

7. 誰在“缺貨”

2021年投影圈的另一個大熱的關鍵詞是“缺貨”:但是,投影圈的缺貨不是“真的”全面缺貨而是結構性的。

例如,3LCD光閥和DLP光閥就屬于兩個完全不同的產業(yè)。前者是一個很窄眾的特種液晶顯示產品,且3LCD投影機銷量受到商教市場被交互平板打壓影響,自身沒有上游核心器件供給壓力——反而有點“亟需開拓嶄新市場”空間的意思。

但是,DLP的上游光閥卻是典型的半導體工藝鏈。2021年半導體IC缺貨,都能導致幾大汽車工廠停產,部分IC產品更是被炒出翻番價格。這樣的背景,與DLP單片式投影機銷量繼續(xù)依靠家用市場高速增長形成了“共振”,必然導致其上游供應鏈緊張。2021年下半年亦有部分國內二線投影品牌出貨量,確實受到了上游光閥供給的壓制。

同時,另一方面“缺貨”還會導致“物理性影響”之外的“心理影響”。即,更多的廠商傾向于“提升庫存”水平,以免真的出現(xiàn)斷貨。這顯然就成了上游采購“強者更強”的格局,并進一步加劇了供給端的緊張——用很多業(yè)內人士的說法就是“擔心缺貨”對投影圈的影響,要比“真的缺口”更大。

這種“心理性”缺貨的影響,另一個表現(xiàn)則是更多的投影終端企業(yè)對“上游供給”和“產品路線”的多元化的“想法”變得更多。即2021年3LCD投影機新品規(guī)模顯著提升了,很多終端企業(yè)用3LCD的產品來對沖DLP上游緊張可能的潛在風險。甚至,行業(yè)人士認為,2021年的缺貨緊張感,也提升了投影機終端企業(yè),特別是本土創(chuàng)新企業(yè)對本土LCOS光閥創(chuàng)新產業(yè)鏈的關注。

當然,從實際的市場端看,2021年投影圈其實并沒有出現(xiàn)有規(guī)模的缺貨問題。產業(yè)鏈供給還是非常穩(wěn)健的。甚至,在超短焦鏡頭市場,隨著其傳統(tǒng)的教育需求被交互平板打壓,出現(xiàn)了“供給相對過剩”的狀態(tài)——超短焦鏡頭企業(yè)紛紛加大對家用市場的支持與開拓力度,超短焦鏡頭產品售價也降低到歷史新低。

有缺也有多,更有很多基礎元件的漲價和海內外運輸鏈的緊張!”行業(yè)人士指出,“缺貨”只是投影圈產業(yè)鏈條2021年“心悸”式變化的一個代名詞而已。但是,好消息是這種不符合常規(guī)周期和規(guī)律的變化,不會長久,且也沒有對全年投影市場的增長產生重大影響。從2021全年“銷量”看,除了少數(shù)二三線品牌外,大多數(shù)企業(yè)還是能夠“歡欣鼓舞”的。

8. 本土LCOS光閥

雖然激光顯示、LED無屏投影電視等各種新鮮的“投影”名稱層出不窮,但是行業(yè)人士都清楚,無論是激光、LED光源還是超短焦的創(chuàng)新,都更多的是“投影產業(yè)鏈二級元件”的升級。而投影機產品的真正核心依然是“光閥”。

目前,國內投影市場是全球最大的市場:擁有最大的內需規(guī)模、最大的制造規(guī)模、最大的創(chuàng)新品牌陣營、最多的創(chuàng)新產品問世……但是,唯獨在投影光閥上,國內投影產業(yè)鏈被海外資源長期“卡脖子”。因此,突破自主光閥是我國投影產業(yè)“從大到強”轉變,切實實現(xiàn)“命運自主”的關鍵。

這方面,2021年又有了許多嶄新的進展。其中,最重要的是慧新辰在2019年0.26英寸QHD芯片、2020年0.26英寸HD芯片基礎上,再次實現(xiàn)了0.37英寸和0.55英寸Full HD芯片的成功研發(fā),并在0.7英寸4K原生光閥芯片上實現(xiàn)了巨大的技術突破。按目前的進度預計,2022年本土LCOS投影光閥至少“技術角度看”可以滿足全部主流產品的應用需求。

除了產品研發(fā)的升級之外,2021年對于本土投影光閥而言,最具有意義的是“產品量產”的突破。目前慧新辰lcos光閥芯片已經實現(xiàn)每月8萬片的初步量產。2021年9月份,德利普發(fā)布的終端投影產品T1整機和L26H2型LCoS光機產品也實現(xiàn)了慧新辰HD芯片在終端設備上的首次應用和量產。

建立全分辨率產品線,依托高刷新率技術,在單片式LCOS投影市場做出戰(zhàn)略性的突破!”行業(yè)人士指出慧新辰數(shù)年來的成績斐然。尤其是高刷新率LCOS技術體系,具有對目前市場主流的DLP投影技術“光閥”產品更好的對應性替代能力,在產品市場化、成本控制和既有產業(yè)鏈能力繼承上具有很大的優(yōu)勢。

據(jù)消息人士稱,目前國內至少有5家主流品牌投影機廠商已經展開對慧新辰LCOS光閥產品的“樣機研制和測試”工作。可以說本土產業(yè)鏈對投影光閥這顆“心臟”的突破已經到了最后階段的“臨門一腳”。這對于鞏固我國投影第一大國的地位,實現(xiàn)投影產業(yè)的高質量發(fā)展和升級具有戰(zhàn)略性意義。

不過,作為行業(yè)后起之秀,慧新辰在產品的技術研發(fā)、市場積淀等方面還需要更多的時間積累——打破數(shù)字投影機核心光閥20多年外資壟斷不是一朝一夕的事情。這期間,慧新辰等本土創(chuàng)新企業(yè)必然會面臨外資光閥企業(yè)的各種競爭,包括但不限于價格戰(zhàn)。這將成為“技術突破”、“量產實現(xiàn)”之后,本土光閥“更難的任務”!

9. DMD光閥:更小也更亮產品

2021年投影產業(yè)圈中的家投產品,正在進一步強調“小而亮”的創(chuàng)新。包括800流明級別的0.23和更高亮度的0.33光閥產品,正在成為新一輪“經濟性”沖量產品的關鍵。

更小的光閥”,帶來的首要優(yōu)勢就是成本更低、產品體積也可以更小。0.23 DLP光閥產品采用雙向“抖動”技術,以更低的物理分辨率和產品尺寸,滿足了1080p分辨率的畫質需求,實現(xiàn)了在超微型、掌上投影機產品上的“高分辨率突破”。

0.23和0.33光閥技術,進一步結合激光熒光光源和高亮度LED光源產品的不斷創(chuàng)新,更是實現(xiàn)了在這么小的光閥上的“亮度突破”。激光顯示0.23光閥實現(xiàn)800流明的整機輸出亮度,在大屏畫質上獲得了基本保障,讓超輕便攜投影與“大屏”品質之間形成了真正的關聯(lián),突破了此前超便攜投影產品體驗的瓶頸。

2021年底,TI進一步推出了DLP160AP、DLP160CP兩款0.16英寸DLP光閥產品,進一步開拓了DMD芯片小型化的新境界。這兩個產品瞄準特種顯示、微型顯示、嵌入式顯示等差異化需求,在更亮光源技術支撐下,開拓了TI DLP投影顯示“小巧”的新高度,也被認為是DMD光閥新品發(fā)展的極致化微型產品代表。

事實上,近年來DMD芯片的進步,更多的集中在“更小產品”的發(fā)布上。這主要是因為這些產品對應的“家用智能投影”市場需求火爆,且對價格敏感度也更高。尤其是固態(tài)光源技術不斷進步,讓更小尺寸的DMD光閥也能提供不錯的亮度體驗,使其成為了“可以媲美此前更大光閥體驗”感的“市場寵兒”。

當然,不僅是更小光閥、更亮產品深受歡迎;2021年TI還更新了0.65/0.78英寸的4K產品、0.78和0.80英寸的2K產品光閥——這些產品更多面對“高端高亮市場”,構建了工程投影應用“更亮”標準的新供給。同時,新的4K光閥上,“抖動技術”普遍采用兩次雙向抖動方案。

從一定角度看,TI的DLP投影技術,廉價微型2K和4K解決方案,以及高亮度的高端4K解決方案,正在全面轉型向兩次雙向抖動成像技術——此前的對角線一次抖動技術(即2716x1528物理分辨率的DMD芯片)將逐漸告別主流市場。而原生4K產品DMD則將只屬于超高端市場。

無論大小光閥,追求亮度都是基本性能需求”。業(yè)內人士指出,更好的光源讓更小的光閥更有用武之地、高速發(fā)展的工程高亮需求也讓更大尺寸的光閥“更受歡迎”。2021年是投影機光閥產業(yè)鏈依托“高亮需求”、“高效光源”進一步升級的一年。

10. 消費升級

近年來,投影機的消費升級一直是“核心關注點”。僅以產品價格看,特別是價格敏感的家用端,幾乎每年均價都是“或多或少”的上漲——而每年同等價位產品的亮度也會增加。這是典型的“需求升級”!

其中,伴隨著0.23和0.33平臺的出現(xiàn),智能LED家投市場的720p產品正在加速退出市場。投影機消費全面實現(xiàn)1080p化已經是就在眼前的事情:甚至,商教市場非1080p機型的銷量都在大幅降低——實在是因為現(xiàn)在的各種視頻、圖片素材都是“高清晰度”的,低分辨率投影的演示效果大打折扣。

而在工程應用市場,更高的亮度更是成為“常識”。核心原因是激光光源技術不斷進步,同等成本更高亮度的產品正在占據(jù)市場主流。那么,消費端客戶就面臨兩個選擇:1.更少的成本投入,同等的亮度;2.同等的投入,更高的亮度——前者推動了投影消費市場的進一步下沉,后者則帶來了更多更高亮度機型的消費。

能夠體現(xiàn)投影機消費升級的另一個重要事實是固態(tài)光源產品的市場占比大幅提升。甚至,汞燈光源因為“銷量日趨減少”,都到了“不得不靠光源漲價維持產業(yè)鏈利益”的時刻。固態(tài)光源不僅具有可維護性更好的優(yōu)勢,在顯色上本身就是重大升級。或者說,投影消費高色域產品占比在日益增加。

同時,2021年代表著投影機低端消費“地板”的單片式LCD機型的市場占比下降接近1成——這在行業(yè)增量更多來自于下沉市場家投需求的背景下,顯得格外突出。更多的消費選擇更高性能的產品,而非百元機型的單片LCD機型,意味著行業(yè)正在從“解決有無”向“解決更好”的階段不斷邁進。

在代表了投影消費主要方向的家投市場,2021年包括超短焦機型、2000流明以上亮度機型、4K機型等也都出現(xiàn)了“較大幅度”的增長。這三個“高端技術因素”的增幅都至少是整體市場成長性的2倍以上。實際上,一二線城市家投消費市場,正在普遍的 進入“高性能階段”。尤其是“換新用戶”往往在亮度水平上具有“翻番性”的需求。這切實提供了家投消費升級的“主力消費群”。

沒有最好、只有更好”!投影消費升級潮流考驗著每一個投影品牌,也改變著每一個細分場景和市場。業(yè)內人士認為,在此基礎上,未來國內投影產業(yè)圈,特別是家投圈可能醞釀新一輪“高端消費升級”為代表的品牌淘汰競爭。

后記:2021年,投影產業(yè)值得關注的“關鍵詞”無比豐富。這是因為這一年行業(yè)在創(chuàng)新上進步巨大,在市場格局調整上更為深刻。可以說很多細分市場和細分產品線,都在2021年進入一個里程碑式的轉折時刻。以此為基礎,整個投影產業(yè)也在醞釀新一輪增長高峰:夯實了變革基礎的2021正在預示著投影產業(yè)更為輝煌的未來。

明基投影機

明基投影機 堅果投影機

堅果投影機 科視投影機

科視投影機 極米投影機

極米投影機 SONNOC投影機

SONNOC投影機 寶視來投影機

寶視來投影機 視美樂投影機

視美樂投影機 當貝投影機

當貝投影機 哈趣投影機

哈趣投影機 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime