近日,據韓媒報道,消息人士稱,三星和LGD已接近達成WOLED面板采購協定,面板尺寸將為77英寸和83英寸,用于三星秋季OLED彩電新品。其中,特別指出的消息是,三星要求這些面板在韓國坡州工廠制造,而不是成本更低、占據LG一半WOLED產能的廣州工廠。

從國內行業人士角度看,這一合作固然具有短期的“因素”在,但是亦不排除是在韓國政府相關部門協調下,韓國OLED產業的一次重大戰略轉折的起點:即韓國企業可能以合作替代競爭,構建其國內新型的廠商關系,進而獲得在國際市場對其它競爭對手,如我國產業界的優勢。

合作一波三折,短期因素似乎不強

三星采購LG的WOLED面板這事情,傳聞至少已經有20個月。為何一直沒有達成呢?本質上,三星和LG在彩電市場是終端競爭對手,在OLED上游大尺寸面板市場也是競爭對手。

三星目前擁有自己的QD-OLED技術,并宣傳其效果好于LG的WOLED。2022年三星QD-OLED面板不僅自用,而且亦銷售給索尼使用。目前索尼是全球OLED彩電僅次于LG的第二大品牌,但是其主要銷量來自于LG的WOLED技術產品。

作為后起之秀,三星QD-OLED的產能目前只有LG的WOLED的大約四分之一上下。這決定了三星無法和LG展開真正規模上的競爭。三星QD-OLED自身產能小,還需要分給索尼這個伙伴,這導致了三星想要擴大OLED彩電銷量,就必須外采LG的WOLED面板。(目前三星電視在OLED電視領域的份額為6.1%, LG顯示和索尼自分別是54.6%和26.1%)這是三星和LG合作的第一個理由。

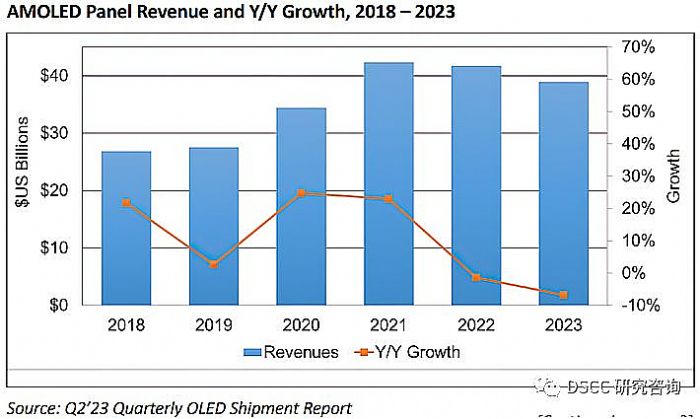

此外,2022年以來,OLED彩電全球發展形勢不及預期。根據DSCC最新更新的 OLED Shipment Report預測,2023年OLED電視面板的出貨量將同比下降29%,營收也同比下降29%。即市場處于整體萎縮之中。這時候如果三星能通過自己全球彩電第一、特別是高端領先(Omedia的統計數據顯示,2023年第1季度,三星在全球電視市場中的份額高達32.1%,特別是在2500美元以上的高端檔位,三星電視更是占據了59.1%的市場份額)的優勢,推動OLED面板消化,對于LG也是好事情!——這是三星和LG合作的第二個理由。

即,三星去采購LG的WOLED面板,具有雙贏的層面。至少短期內是如此。不過,行業分析人士也指出,一旦全球彩電消費走出低谷,作為全球核心的WOLED面板供應方,LG就將獲得莫大的主動權:事實上,過去七八年,各個品牌在OLED電視上的銷量多少,完全由LG的供給分配決定。且考慮到三星和LG有自己不同技術路線的OLED彩電面板戰略,因此二者長期關系必然包含競爭性關系——包括市場份額、行業話語權、哪個技術更優等,都具有競爭關系。——這種競爭很可能是三星LG兩者OLED面板合作的“嫌隙”所在。

來自國際市場的壓力和來自韓國政府的力量

對于目前三星和LG達成的OLED面板合作,只是放在二者的競爭框架下分析,已經遠遠不夠。因為這種合作,顯然離不開全球顯示面板產業的大趨勢大背景,也離不開韓國政府力量的參與。

據市場研究公司Display Supply Chain Consultants (DSCC)預測,今年韓國面板產能份額(按出貨面積計算)預計將跌至10%以下。中國大陸面板產能份額則將上升到今年的67%。據推算,三星作為全球彩電老大,2023全年的液晶電視面板采購額中,四家中國大陸面板企業所占的比重約為60%:其中,華星光電占比約為26%,惠科股份約為21%,京東方約為11%,彩虹股份約為2%。——即韓國引以為傲的面板顯示和彩電產業鏈,全球地位持續下降。

同時,在OLED面板市場,類似的事情也在發生。據韓媒報道數據看,在2023年前,韓國三星和LG一直掌控著全球80%甚至更高的OLED市場,我國廠商的份額只有20%。但是,據Stone Partners最新數據,2023年第二季度,全球柔性OLED面板市場,TCL全球占比7.8%;天馬全球占比9.4%;京東方全球占比25.5%;維信諾全球占比7.5%;LG 全球占比8.5%;三星全球占比41.2%——我國企業的占比總和達到50.2%,歷史性的首次超過韓國的49.7%。即從趨勢看,OLED市場我國增量勢頭強勁。雖然三星的霸主地位依然強勢,但是長期看,韓國企業在OLED市場的領先優勢正在不斷削弱。

亦是在以上背景下,2023年5月韓國經濟副總理兼企劃財政部長官秋慶鎬喊出了“奪回顯示器世界第一的戰略”這樣的口號。在包括半導體、顯示、汽車(新能源)、造船等產業,制定支撐韓國國家經濟支柱產業發展的長期政策,限制內部競爭、加強政策指導、提供從稅收到金融的一系列優惠、強化和“友好國家”合作、一致對外,已經成為韓國的“上下共識”,完成了從精英到普通民眾的思想動員。

為此,在半導體領域,3月份韓國率先通過了“韓版芯片法案”,并急速緩和與日本的政經關系。韓聯社也有報道稱,韓國政府將集中投入4200億韓元規模的科學研究與研發(R&D)資金,升級用于IT的第八代、用于電視機的第十代OLED量產技術……

由此可見,這次三星和LG的OLED合作背景不同以往:既有國際競爭的巨大壓力(在韓國產業界看來,失掉LCD技術的競爭,或許可以說是對上一代技術的不懈;但是OLED產業已經不容有失);同時,韓國將顯示產業上升到國家經濟命脈高度,也一定會在政策和協調方面,阻止內部競爭、強化內部合作,尋求一致對外的機遇。后者在韓國普通民眾心中亦有強大的思想共識。

國內OLED顯示產業或將面對一個更強大的聯盟

面板顯示產業韓國已經單方面挑起“國戰”;三星與LG結成OLED聯盟……這是國內產業觀察界的普遍看法。

其實,韓國的OLED聯盟范疇遠不止三星+LG。例如,韓國始終能夠優先采購日本的上游設備和原料、三星等企業早已加強對歐美OLED產業鏈上游企業的投資,乃至直接并購、DSCC預測,三星和LG的iPhone 15面板供應量合計占有率占90%以上(選擇非中系供應鏈是蘋果公司的長期習慣)……

由以上案例可以看到,類似于半導體芯片領域歐美日韓的聯盟狀態,OLED等顯示面板市場也存在這樣一個潛在的聯盟——只不過,因為我國顯示面板產業已經足夠強大,這樣的“隱形聯盟”才沒有大張旗鼓的走向臺前。

但是,圍繞次世代顯示技術之爭,包括柔性OLED、中尺寸IT OLED、TV大尺寸OLED、微型micro硅基OLED、micro LED,次世代面板工藝(如印刷、巨量轉移、無遮罩,光刻圖形化蒸鍍等等)的市場競爭已經如火如荼。且其競爭的戰略意義,遠遠超過了企業平臺的層面,具有國家性行業戰略影響。

“不要只盯著短期盈利指標或者虧損、不要只看到產業鏈一個環節上的經濟收益”,行業人士指出,現在顯示行業面臨的是為未來贏得大局、為產業鏈上下游贏得大局的全面戰爭。

或許,三星采購LG的OLED面板,將是這場戰役的一個重要的“時刻”,但絕不是賽點。對于我國產業界而言,在投資和研發;在上游材料、設備;中游面板新型工藝,新型產品,新世代線;下游終端形態和性能升級,消費創新等等方面的持續發力,需要更多的共識和實際行動,并以此贏得顯示產業鏈的未來之戰。

WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime